Преимущества использования скоринга в МФО

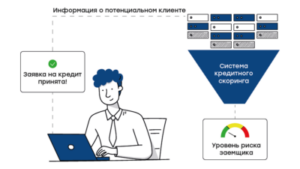

Использование скоринга в микрофинансовых организациях (МФО) предоставляет ряд преимуществ, способствующих успешному развитию бизнеса и расширению доступа к финансовым услугам.

Использование скоринга в микрофинансовых организациях (МФО) предоставляет ряд преимуществ, способствующих успешному развитию бизнеса и расширению доступа к финансовым услугам.

Преимущества скоринга для МФО:

1. Снижение рисков:

Более точная оценка кредитоспособности: Скоринг позволяет более точно оценить вероятность возврата кредита, что позволяет МФО более эффективно управлять кредитным портфелем и снизить потери от невозврата.

Идентификация рискованных клиентов: Системы скоринга помогают выявлять клиентов с высокой вероятностью дефолта, позволяя МФО принимать более взвешенные решения о выдаче кредитов.

Сокращение просроченной задолженности: Благодаря своевременному выявлению рискованных клиентов, МФО могут принимать меры по снижению просроченной задолженности, что улучшает финансовую стабильность организации.

2. Повышение эффективности:

Автоматизация процесса кредитования: Скоринг автоматизирует процесс оценки кредитоспособности, что сокращает время обработки заявок и повышает скорость выдачи кредитов.

Снижение операционных издержек: Автоматизация процесса кредитования позволяет сократить количество сотрудников, необходимых для обработки заявок, и снизить операционные издержки.

Повышение качества обслуживания: Скоринг позволяет МФО предоставлять более персонализированные предложения клиентам, учитывая их индивидуальные потребности и финансовые возможности.

3. Расширение доступа к финансовым услугам:

Включение в круг заемщиков новых клиентов: Использование скоринга позволяет включать в круг заемщиков людей, которые не соответствуют традиционным требованиям банков, например, тех, у кого нет кредитной истории или стабильного дохода.

Разработка новых продуктов: Скоринг позволяет создавать новые кредитные продукты, адаптированные к специфическим потребностям различных групп заемщиков, что способствует расширению доступа к финансовым услугам.

4. Улучшение управления рисками:

Мониторинг изменений в кредитной истории: Скоринг позволяет отслеживать изменения в кредитной истории заемщика, что позволяет МФО оперативно реагировать на возникновение рисков.

Оптимизация стратегии управления рисками: Анализ данных скоринга позволяет МФО оптимизировать стратегию управления рисками, например, путем изменения условий кредитования для отдельных групп заемщиков.

5. Увеличение прибыльности:

Повышение качества кредитного портфеля: Использование скоринга позволяет формировать более качественный кредитный портфель с более низким уровнем просроченной задолженности, что увеличивает прибыльность МФО.

Снижение затрат на управление рисками: Благодаря более эффективному управлению рисками, МФО могут сократить затраты на операции по сбору задолженности и другим видам управления рисками.

Заключение:

Скоринг является ценным инструментом для МФО, который позволяет снизить риски, повысить эффективность, расширить доступ к финансовым услугам и улучшить управление рисками. Внедрение системы скоринга позволяет МФО увеличить прибыльность и стать более конкурентоспособными на рынке микрофинансирования.

Важно отметить, что система скоринга должна быть адекватной, справедливой и прозрачной, чтобы обеспечить честный доступ к микрофинансовым услугам для всех потенциальных заемщиков.